现在的位置:主页 > 综合新闻 >

环球音乐上市背后,腾讯或成大赢家?

【作者】:网站采编【关键词】:【摘要】:图片来源@视觉中国 文 | 音乐先声(ID:nakedmusic),作者 | Echo,编辑 | 范志辉 6月4日消息,对冲基金大佬Bill Ackman旗下特殊目的收购公司(special purpose acquisition company,SPAC)Pershing Square

图片来源@视觉中国

文 | 音乐先声(ID:nakedmusic),作者 | Echo,编辑 | 范志辉

6月4日消息,对冲基金大佬Bill Ackman旗下特殊目的收购公司(special purpose acquisition company,SPAC)Pershing Square Tontine Holding(以下简称“PSTH”)确认,他们正在商议以大约40亿美元收购环球音乐集团10%的股份。

据悉,如果交易达成,将为环球音乐带来350亿欧元(约424亿美元)的企业估值,也将成就史上最大的SPAC交易。

其实,上个月环球音乐母公司维旺迪(Vivendi)就释放出售环球音乐10%股份的意向,关于这10%的股份究竟花落谁家,业界也一直非常关注。而在得到双方确认之前,一度有消息猜测PSTH将合并环球音乐上市。

如今终于尘埃落定,环球音乐的确选择了当下华尔街最火热的SPAC交易。我们好奇的是,在IPO就差临门一脚的时候,环球音乐选择卖股份给SPAC公司,究竟意在何为?谁又是这场资本盛宴的大赢家?

SPAC交易火爆,环球音乐也想“捞一笔”关于环球音乐IPO的消息在今年络绎不绝。

今年2月份,维旺迪就宣布计划分拆旗下的环球音乐,并于今年年底前让它的股票在阿姆斯特丹泛欧证券交易所独立上市;4月份,环球音乐对公司组织机构进行了重组,根据公司官网披露的信息,维旺迪考虑把环球音乐60%的股权剥离在阿姆斯特丹证券交易所上市,母公司维旺迪保留20%股权,腾讯牵头的财团持股剩下的20%股权。

如今,引入PSTH的投资将进一步稀释维旺迪持有的股权。也就是说,如果这笔交易通过,环球音乐也成功上市,那么除了上市交易的60%股份,剩下的40%则将这样分配:10%给PSTH,10%给维旺迪,20% 给腾讯。当然,分拆出来的60%股份中,其中16%的股份由维旺迪控股股东Vincent Bollore持有。

如今,环球音乐与PSTH进行SPAC交易将会对其上市计划带来怎样的影响?在这之前我们需要先厘清SPAC是什么。

SPAC是“特殊目的并购公司”的简称,也被称为"空白支票公司"。按照SPAC的要求,这个公司只有现金,没有实业和资产,这家公司将投资并购欲上市的目标企业,目标公司将通过和已经上市的SPAC并购,以迅速实现上市融资的目的。通俗来说,SPAC类似传统“借壳上市”的反向操作。

相比传统IPO,通过SPAC上市的时间短、费用低;相对于传统的买壳上市,SPAC的壳资源干净,没有历史负债及相关法律等问题。数据显示,美国过去十年中,通过SPAC实现上市并正常运营的比率占99%左右。

但与此同时,对于投资者来说,它也有一定的劣势——通过SPAC形式借壳上市的公司并不会和传统IPO一样受严格审查,也不会充分披露信息,因而有更大的市场风险。

值得注意的是,与大多数SPAC业务合并不同,PSTH 和环球音乐的这次交易不会让它们合并为一家公司。在环球音乐成功上市后,PSTH才能将其计划收购的环球音乐10%的股份分配给其股东,而此前只持有认股权证。

至于环球音乐为何选择这种较为新型的SPAC交易方式,或许与近几个月来SPAC上市热潮有所降温有关,也与上述提到的规避SPAC上市的高风险有关。

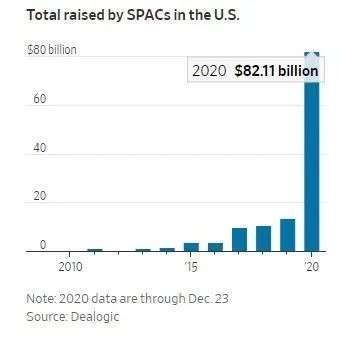

SPAC本身并不是一样新鲜事物,已经存在了几十年。但由于SPAC能在不确定市场环境中提供便于定价确定的上市路径,这一模式在2020年疫情导致的大幅波动的金融环境中迎来了爆炸式增长,期间美联储快速降息到零更是推动其发展的核心原因之一。

相关数据统计,通过SPAC上市的数量、融资额和相应占比在去年和今年出现井喷。2020年,美国有80多个SPAC公司上市,筹集了约821亿美元资金。

通过SPAC上市,在音乐行业也变得越来越普遍。2021年,SiriusXM的大股东Liberty Media推动了5亿美元的SPAC IPO;总部位于纽约的音乐版权代理商Reservoir Media也已经敲定了一项上市协议,将与SPAC公司Roth CH Acquisition II合并上市。

不过,在SPAC发行量于今年第一季度创下纪录后,近期SPAC的发行已大幅放缓,因为利率上升削弱了投资者对风险更高的投资的兴趣。此外,面对急速增长的SPAC交易,其市场监管也正在相应收紧。目前,SPAC的IPOX指数较2月份的峰值下跌了23%。

由此可见,PSTH与环球音乐的此次SPAC交易,将收购股份置于“对赌”结构来减少创始人股份的稀释力度,其实是一种增强对潜在目标公司吸引力的替代性激励措施。在逐渐“退烧”的SPAC交易中,这一做法或许会得到广泛仿效。

文章来源:《环球首映》 网址: http://www.hqsyzz.cn/zonghexinwen/2021/0611/1091.html